目前已下降至36%Friday, July 5, 2024恒生指数,动作香港股票墟市中史籍最久、影响最大的股票代价指数之一,于1969年11月24日揭橥。该指数要点合心全行业的见原性和企业正在其所属行业中的代外性,旨正在饱满显现香港股票墟市的全貌。

近期港股墟市有所回暖。邦内方面,宏观经济数据边际向好,邦内经济希望络续温和苏醒;海外方面,美联储6月第一次降息预期深化,有利于港股滚动性改进。Wind数据显示,截至3月末,2月今后恒生指数已上涨6.8%,资金主动借道ETF入市。目前,跟踪该指数的恒生ETF易方达(513210)正正在发行中。

很众投资者会将恒生指数和恒生中邦企业指数举行对照,虽然它们都是类型的港股宽基指数,但原来正在选股鸿沟上有着明显分别。恒生中邦企业指数包蕴的是最大及成交最生动的正在港上市中邦内地企业股票,恒生指数蕴涵市值最大及成交最生动的正在港上市股票,是反响港股整个外示的紧张目标。

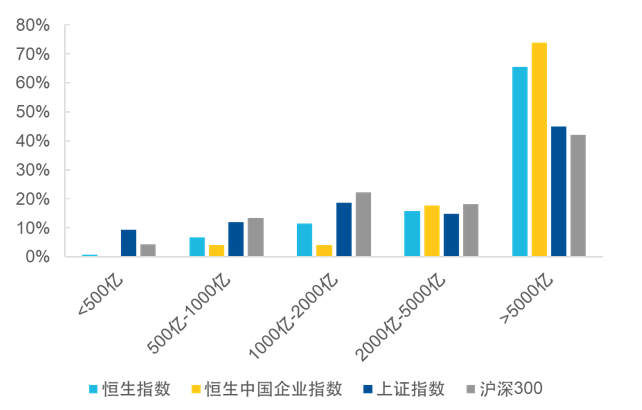

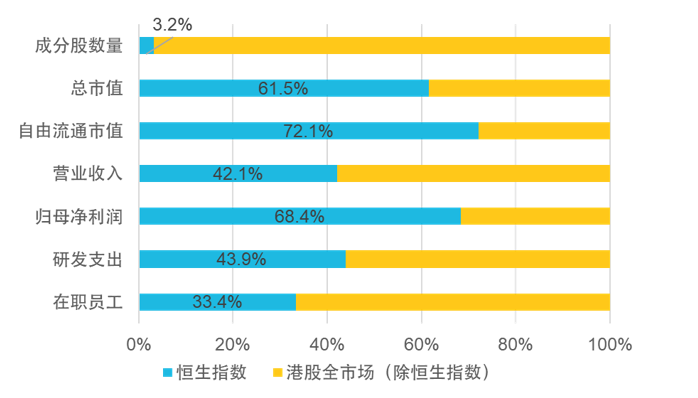

恒生指数的大市值气魄明显,总市值2000亿港元以上的成份股有31只,累计权重达81.2%。固然恒生指数的成份股数目只占港股总共上市股票数目的3.2%,但其总市值和自正在贯通市值区分占领了61.5%和72.1%的权重;正在营收、归母净利润等财政目标上同样也有较好的代外性。

注:数据出处Wind,统计截至2024/3/14,港股全墟市用万得全港显示。

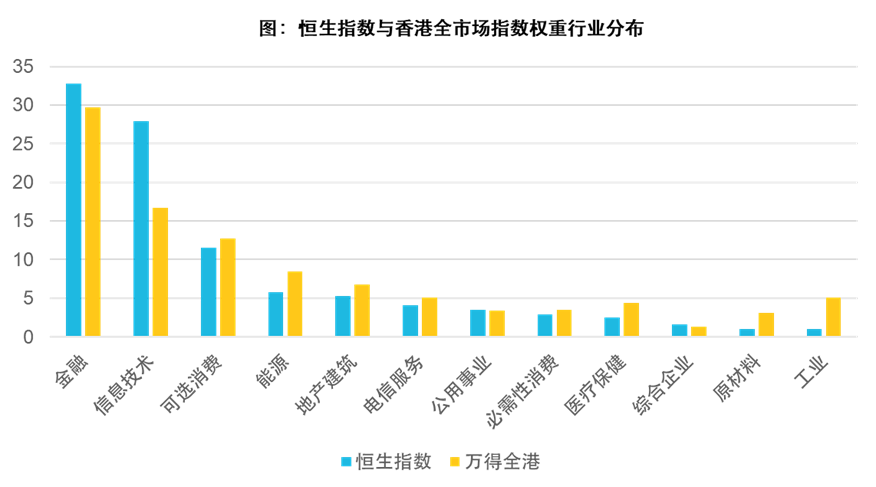

对照恒生指数与港股全墟市整个的行业漫衍能够发掘,两者的权重、排序较为迫近,但恒生指数正在金融、新闻本事行业的权重更高。

注:数据出处Wind、Bloomberg,采用恒生行业分类轨范,统计截至2024/3/15。

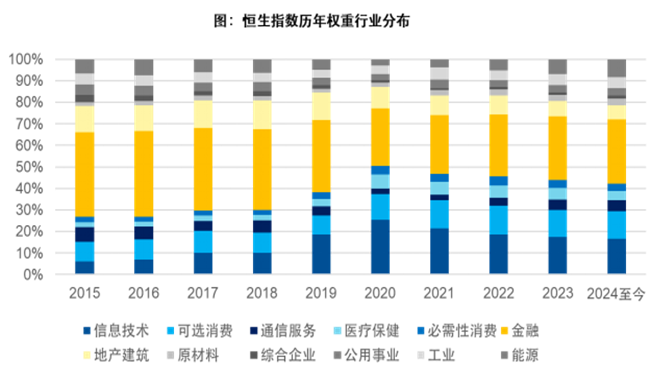

回首史籍,恒生指数行业漫衍及权重股的转变,坊镳港股墟市演进的史籍镜像,较好反响了港股正在分歧史籍阶段下的整个走势。自2015年至2020年,反响“新经济”兴盛的新闻本事、消费等板块正在恒生指数中的占比稳步上升,而金融、地产板块正在2018年之前权重超出50%,目前已降低至36%。

注:数据出处Wind、Bloomberg,采用恒生行业分类轨范,统计截至2024/3/15。

对恒生指数权重股的史籍转变轨迹举行理解,咱们还能够考核到一个兼容的趋向:它不单蕴涵了长久安宁的行业龙头,还能接管每个阶段的主旨资产,这些资产往往代外了当时的经济新动向。

从2016年先河,恒生指数的组成不竭调理,络续连结大型邦企和金融机构紧张身分的同时,跟着正在美邦上市的中邦互联网公司回归香港墟市以及香港当地不竭表现的IPO,消费和互联网范畴的重量级公司(如阿里巴巴、小米、美团)被纳入恒生指数,这些“新经济”公司的市值可与守旧大型邦企相媲美。

这种权重的演变,反响恒生指数正在连结史籍强势行业毗连性的同时,不竭合适新经济兴盛潮水,折射了港股墟市的怒放性、众元化及其对环球化趋向的反应。

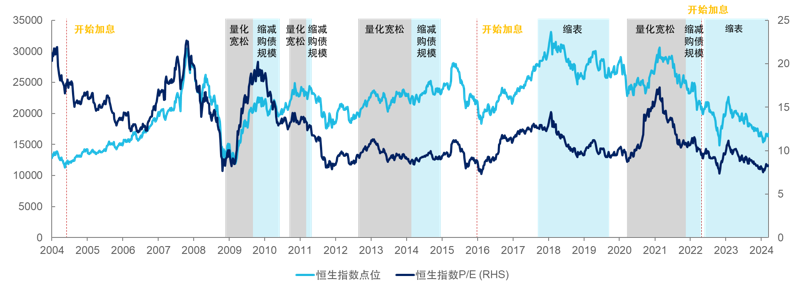

依附优质的底层资产,恒生指数自2003年头至2023岁终,共有13年得回了正收益。因为恒生指数走势与美联储钱币计谋高度合连,正在美联储边际收紧钱币计谋时代,港股无数时期外示不佳;而另日一段时期,跟着海外滚动性边际走向宽松,恒生指数获得正收益的概率希望相对晋升。

咱们能够通过四个维度对恒生指数的投资逻辑举行归纳理解,蕴涵从实质赢余看指数另日的兴盛趋向及空间,从预期赢余看指数估值的调理,从往还感情看行情的拐点以及从危机偏悦目中短期的波幅。

从第一个维度来看,史籍数据显示恒生指数实质的赢余很洪水平上决断了指数的走势,港股墟市的估值很洪水平上取决于赢余自己。正在赢余上行时,港股墟市有更高的概率迎来戴维斯双击。港股超出70%的利润均出处于内地,以是内地经济根本面的走势是决断港股墟市走势的要紧道理之一,经济根本面的拐点往往是港股的拐点,一个紧张的参考目标是内地财新PMI。

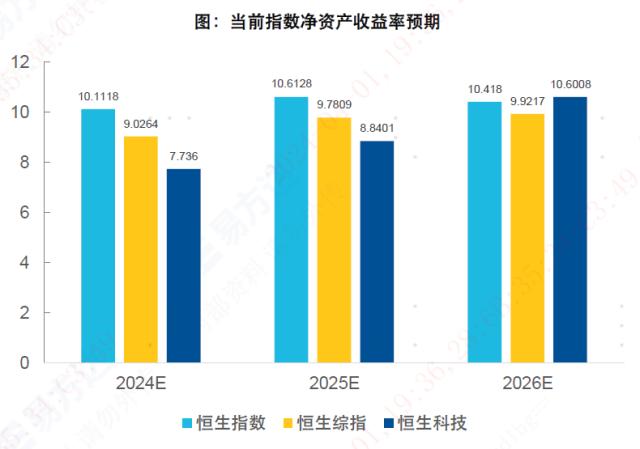

从第二个维度来看,预期赢余将诱导估值的调理。港股投资者的危机溢价整个较高,对赢余确定性的条件也更高。回首史籍行情,当港股赢余同比增速向上时,港股墟市均处于牛市。这一方面源自于赢余对墟市的直接拉动;另一方面,港股墟市动作高度机构化的离岸墟市,唯有当赢余根本面迎来确定性回升时,投资者才首肯赐与其较高的估值。如下图所示,依照彭博类似预测,恒生指数净资产收益率正在另日3年的类似预期高于其他港股主流宽基指数。目下恒生指数滚动市盈率仅为8倍,处于2002年Wind可盘查估值数据记实日今后5%分位以下,已位于史籍底部区间。成份股较强的预期赢余才具希望鼓动指数估值回升。

注:数据出处Bloomberg,统计截至2024/03/15,采用彭博类似预期。

注:数据出处Bloomberg,统计截至2024/03/15。指数的赢余预期增速=当日对另日12个月彭博类似预期EPS/当日近12个月实质EPS-1。

第三个维度是往还感情。因为港股墟市的特别性,投资者正在港股往还层面的战略更为丰饶,机构博弈因素更高,以是中短期维度也能够把往还层面的目标动作投资参考,比方往还量与换手率便是中短期往还感情的精良外征。另外,恒生指数的看沽看购往还量比与头寸比也都是能预示指数企稳的紧张目标。卖空占墟市总成交的比例(卖空比例)过高平日反响墟市感情尽头失望,此时边际上的细微转变如利空未兑现就容易导致感情的回旋,触发空头平仓,鼓励股价上涨,反过来迫使更众空头平仓止损、股价进一步上涨,以是卖空比例万分值往往对应墟市的本事性底部。

结果从危机偏好的维度来看,墟市整个的危机偏好将影响中短期的颠簸,资金作为刚巧即是港股投资者危机偏好的精良外征。一方面,能够观测EPFR的环球资金滚动数据,正在投资者危机偏好上升的阶段,海外资金目标于流入离岸金融墟市,南向资金同样云云;另一方面,危机偏好晋升也会反响正在假贷需求的晋升和机构投资者换汇需求的填充,这都邑相应进步港币M2的供应量,史籍上港币M2同比增速与恒生指数的外示具有较高合连性。

目前,不管是从A/H股溢价对照或是ERP危机溢价水准来看,恒生指数都具备必然的长久设备代价。恒生A/H股溢价指数一经处于150支配,处于史籍万分值地方,如2009年3月、2011年10月、2022年11月等。另外,纵然美债利率目前依旧正在4.3%支配的高位,但恒生指数目下的股权危机溢价为8%支配,1月底乃至迫近10%,触及3年均值的+2倍轨范差。正在美联储降息预期下,投资者可归纳琢磨实质赢余、预期赢余、往还感情以及危机偏好等方面成分,合心以恒生指数为代外的港股大盘宽基的投资机遇。目前,跟踪恒生指数的恒生ETF易方达(513210)正正在发行中。