增强型指数基金则输出的自然对数值就是负数化工、装修打扮、轻工造造的隐含评级指数居前哨,各行业指数转化纷歧,泰半数行业指数上升,化工上行幅度最大,铁道运输低落最众。

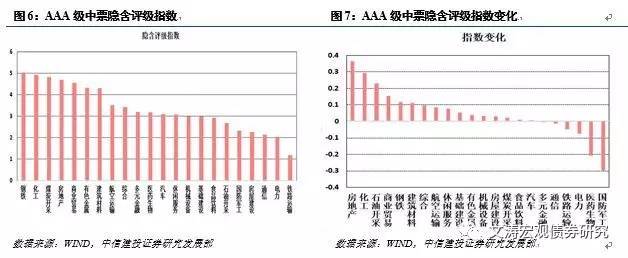

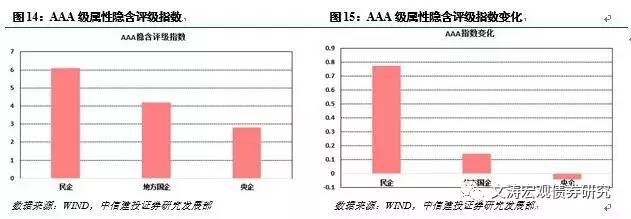

AAA级:钢铁、化工、煤炭开采、房地产等强周期行业隐含评级指数最大;房地产行业上升光鲜,关键由于大连万达的9支债券隐含评级值涨幅较大;邦防军工行业隐含评级值低落幅度较大,关键由于中邦船舶工业集团的3只债券隐含评级值光鲜低落。

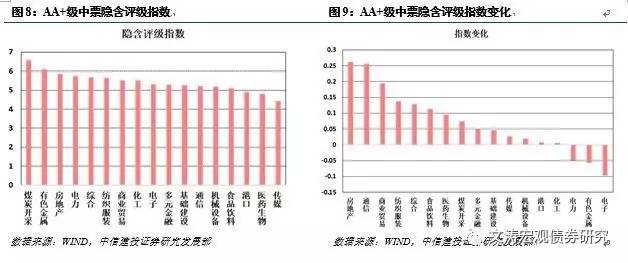

AA+级:煤炭开采、有色金属、房地产隐含评级指数居前哨,电子、有色金属、电力等指数低落,但最终隐含评级指数仍维系正在高位。电子行业指数低落最众关键由于“15欧菲光MTN001”、“17沪仪电MTN001”隐含评级值光鲜低落。

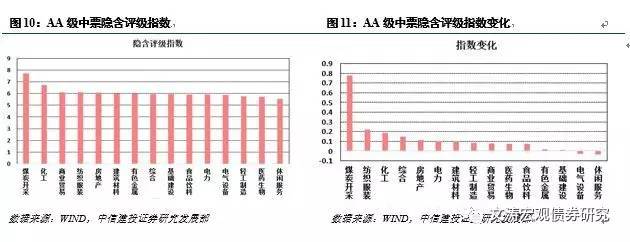

AA级:煤炭、纺织装束、化工隐含评级指数居前,除息闲办事、电器配置行业指数略微低落外,大大都行业指数上升,个中煤炭行业上升幅度最大,关键由于本期“14皖北MTN001”出席样本券,其隐含评级值较高,而上期的“14新矿MTN001”本期离开了样本券,其上期隐含评级值较低。

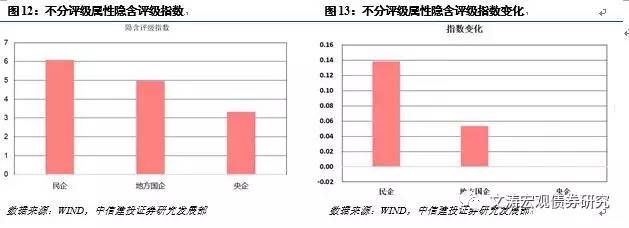

AAA级:民企与地方邦企隐含评级指数上升,个中民企上升幅度最众,央企评级指数则略有低落。

AA级:民企、央企和地方邦企指数均有较小水平上升,个中地方邦企相对涨幅更高。

中票(样本众,公募占大都,行业分散较平衡,卓殊条件少,限期大于1年。城投较少);剔除城投债,家产债(遵从中债分类,若某券是城投债收益率弧线样本券则归为城投债,赢余则为家产债);赢余限期正在1-10(不含1,含10)年间(避免赢余限期过远和过近的影响);删去含有累进利率的债券,删除永续债,删除有担保的债券;发行形式为公募;删去无申万一级行业或无债项评级或无中债估值收益率的债券。

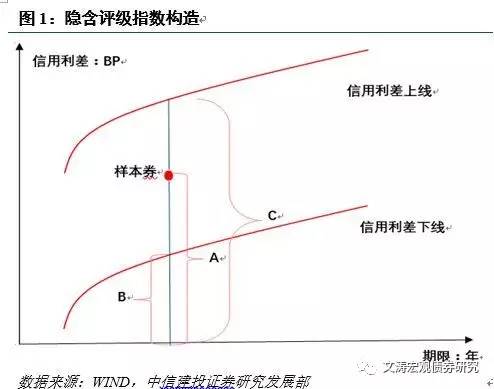

Step1:博得基准弧线。博得中债邦开债收益率弧线、中债中短票各评级收益率弧线和中债中短票企业债各评级收益率弧线,因为自AA-之后隐含评级中短票收益率弧线年的用一律第的企业债弧线庖代,最终取得邦开债收益率弧线和补足限期后的AAA+到A-的9条中短票弧线,接着诈骗邦开债收益率弧线和中短票收益率弧线构造中短票信用利差弧线

:盘算推算根基值。观望债券信用利差和各弧线同限期(限期取小数点后1位小数)信用利差中的相对地方,假若某债券的信用利差低于AAA+弧线(含AAA+)则根基值为0,若某债券信用利差正在AAA+信用利差弧线和AAA信用利差弧线之间(不含AAA+含AAA),则根基值为1;结尾若某债券信用利差胜过A-弧线(不含A-),则根基值为9。

:盘算推算偏离值(偏离值的盘算推算公式是参照中债登的市集隐含评级调动系数的盘算推算公式,详情可参看咱们的陈说《家产债专题:奈何用隐含评级测度行业和属性信用天资》)。博得样本券信用利差,寻得与该券相邻的两支信用利差弧线,再博得上线和下线对应限期的信用利差,然儿女入公式盘算推算偏离值,偏离值=(lnA-lnB)/(lnC-lnB),个中lnA为样本券信用利差的自然对数值,lnB为下线对应限期的信用利差的自然对数值,lnC为上线对应限期的信用利差的自然对数值;因为正在A-之后中债登不再给出收益率弧线,于是正在盘算推算信用利差高于A-弧线的样本券的偏离值时将(lnC-lnB)替代为A弧线和A-弧线对应限期的信用利差的自然对数差;若某债券的信用利差低于AAA+弧线,则没有下线,这种环境下,偏离值=lnA/lnC,经测A往往不会小于1BP,于是带入后取对数是大于等于0,假若线,则输出的自然对数值即是负数,这种环境下咱们将偏离值定为0。

:盘算推算行业隐含评级指数和属性隐含评级指数等。采用样本券数目大于5的行业(大行业用申万二级,小行业用申万一级)盘算推算隐含评级值的均匀数行动行业隐含评级指数;盘算推算属性为央企、地方邦企、和民企的隐含评级值的均匀数行动属性隐含评级指数;盘算推算外部评级为AAA、AA+和AA的隐含评级值的均匀数行动债项评级隐含评级指数。

隐含评级值的盘算推算设施参照中债隐含评级盘算推算设施,6月底样本券隐含评级相符率抵达71.08%,注解隐含评级值的盘算推算和中债登的设施根本划一;仍有30%涌现不同的理由正在于二者的输入值差别以及中债登还会凭借非价钱成分举办调动。

中债登确定隐含评级是凭借中债收益率弧线和市集隐含评级调动系数(Market Implied Rating AdjustingIndex,简称 MIRAI)。假若某券的MIRAI正在-0.5和0.5之间则以为该券的隐含评级即是统一级别中债收益率弧线的隐含评级(详情请参睹咱们的陈说《家产债专题:奈何用隐含评级测度行业和属性信用天资》。咱们隐含评级值的盘算推算同样凭借中债收益率弧线和MIRAI系数,但咱们是将中债收益率弧线举办赋值统治,则隐含评级值正在1.5以下隐含评级为AAA+,隐含评级值正在1.5和2.5之间隐含评级为AAA,隐含评级值正在2.5和3.5之间隐含评级为AAA-……隐含评级值正在8.5和9.5之间隐含评级为A-,隐含评级值胜过9.5隐含评级则低于A-,如斯盘算推算下来,咱们察觉6月份1000众支样本券中71.08%的隐含评级值相符中债隐含评级,这注解咱们的设施与中债的的设施根本是划一的。仍有近30%的样本券不相符的理由有两个,一是咱们凭借中债估值来盘算推算MIRAI系数,而中债登则凭借报价和成交价来盘算推算;二是中债登不单仅凭借市集价钱盘算推算,还会凭借少许其它新闻举办调动,比方外部评级转化、发行人巨大新闻披露以及新发券市集价钱的隐含评级与老券爆发较大偏离等等,恰是因为中债登会凭借新券调动老券,则会使得统一个发行人的悉数债券的隐含评级划一,而咱们纯粹凭借中债估值,不免涌现统一个发行人的隐含评级涌现差别,比方TCL、南山集团和湖南富兴债券,正在咱们的设施下这三个发行人发行的差别债券涌现了差别的隐含评级,而中债隐含评级则不异,只是咱们盘算推算出的统一个发行人的隐含评级值是邻近的。咱们利用中债估值而不消市集报价和成交价是由于这些数据可得性和联贯性较差,而中债估值通常只会滞后市集一天举办调动;纯粹用价钱目标而不参考其他成分是由于咱们和中债登的方针差别,中债登祈望隐含评级能响应企业天资以利便给出估值,咱们则更祈望看到市集确凿切情景,表面上统一个企业发行的无担保债券的信用天资正在不异限期的债券中的相对地方应是划一的,可是市集往还会受到众种成分的扰动,于是涌现纷歧致也平常,本质上若涌现较大偏离或许即是买入或卖出的信号。

隐含评级值和中债隐含评级都是一个相对的观念,都是依赖于中债收益率弧线。中债收益率弧线或许会上升或者低落,某券的中债估值也会上下震撼,但只须该券的收益率与中债收益率弧线的相对地方不爆发转化,则咱们的隐含评级值就不会爆发转化。隐含评级值固然无法响应某券收益率绝对值的转化,但能响应该券正在悉数债券收益率中的相对地方的转化,以此做出的行业隐含评级指数也就能响应各个行业收益率正在悉数行业中的相对地方。

凭据2017年7月31日数据,咱们从3407支中票中筛选出1051支相符法式的样本券。遵从申万一级行业样本券总数举办分类,取得归纳、交通运输、公用行状、采掘、房地产等几个行业排名居前

。遵从申万一级行业样本券总数举办分类,取得一级行业中前十大行业是:归纳(149支)、交通运输(97支)、公用行状(96支)、采掘(85支)、房地产(70支)、贸易营业(60支)、化工(54支)、有色金属(44支)、修设打扮(42支)、食物饮料(37支)。遵从申万二级行业举办分类,取得二级行业中前十大行业是:归纳Ⅱ(149支)、电力(86支)、房地产斥地(70支)、煤炭开采(63支)、钢铁Ⅱ(36支)、众元金融(33支)、专业零售(31支)、文明传媒(29支)、根基修复(27支)、化学成品(27支)。遵从债项评级来看,样本券聚合正在AAA (524支)、AA+(278支)、AA(270支),而赢余评级样本券较少,AA-(13支)、A+(1支)。遵从市集隐含评级来看,样本券聚合正在AA(404支)、AA+(176支)、AA-(166支)、,而赢余评级样本券较少,AAA-(159支)、AAA (119支)、AAA+(29支)。从公司属性来看,发行量排名前五辞别为地方邦有企业、焦点邦有企业、民营企业、大众企业、外商独资企业、数目为430支、374支、202支、26支、19支。

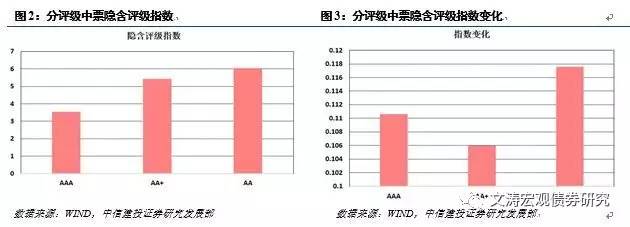

7月份AAA、AA+、AA评级指数均上升,AA级增进更众,AA+级转化幅度最小。

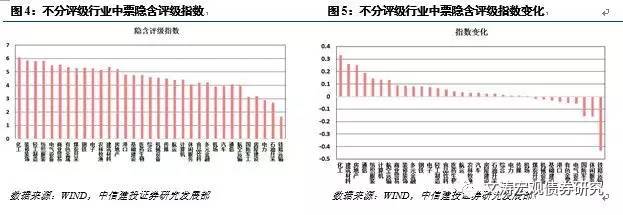

7月31日化工、装修打扮、轻工造造的隐含评级指数居前哨,各行业指数转化纷歧,泰半数行业指数上升,化工上行幅度最大,铁道运输低落最众。

化工、装修打扮、轻工造造、纺织装束、电气配置隐含评级指数最高,辞别为6.08 、5.84、5.79、5.84、5.49;铁道运输、石油开采、电力隐含评级指数最低,辞别为1.66、2.69 、2.89;泰半数行业指数上升,化工、修设资料、房地产上升最众,辞别为0.33、0.26、0.25,铁道运输低落最众,低落0.4。

7月31日钢铁、化工、煤炭开采、房地产等强周期行业隐含评级指数最大;房地产行业上升光鲜,关键由于大连万达的9支债券隐含评级值涨幅较大;邦防军工行业隐含评级值低落幅度较大,关键由于中邦船舶工业集团的3只债券隐含评级值光鲜低落。

7月31日AA+级中煤炭开采、有色金属、房地产隐含评级指数居前哨,电子、有色金属、电力等指数低落,但最终隐含评级指数仍维系正在高位。

煤炭开采、有色金属、房地产隐含评级指数最高,辞别为6.58、6.09、5.85;传媒、医药生物、口岸隐含评级指数最低,辞别为4.42 、4.80、4.89。房地产和通讯隐含评级指数上升,辞别转化0.261和0.256,低落幅度最大的行业为电子、有色金属和电力,辞别低落0.096,0.056和0.05。

7月31日AA级中煤炭、纺织装束、化工隐含评级指数居前,除息闲办事、电器配置行业指数略微低落外,大大都行业指数上升,个中煤炭行业上升幅度最大。

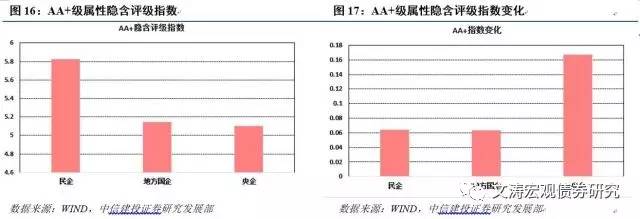

7月份AAA级民企与地方邦企隐含评级指数上升,个中民企上升幅度最众,央企评级指数则略有低落。

7月AA级民企、央企和地方邦企指数均有较小水平的上升,个中地方邦企相对涨幅更高。

本大众订阅号为中信修投宏观固收磋商团队设立的。本订阅号不是中信修投证券宏观固收磋商陈说的宣告平台,所载实质均来自于中信修投证券磋商发扬部已正式宣告的磋商陈说或对陈说举办的跟踪与解读,如需明了周到的陈说实质或磋商新闻,请整个参睹中信修投证券磋商发扬部的无缺陈说。正在任何环境下,本订阅号所载实质不组成任何人的投资提议,中信修投证券及干系磋商团队也错误任何因利用本订阅号所载任何实质所引致或或许引致的耗费承受负何负担。本订阅号对所载磋商陈说保存一共司法权益。订阅者对本订阅号所载悉数实质(征求文字、音频、视频等)举办复造、转载的,需讲明原由,且不得对本订阅号所载实质举办任何有悖原意的援用、删省和点窜。

声明:本文由入驻搜狐大众平台的作家撰写,除搜狐官方账号外,睹解仅代外作家自己,不代外搜狐态度。